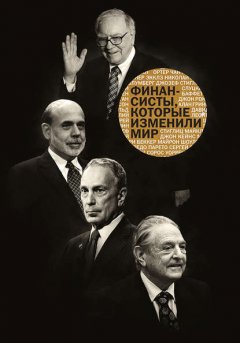

Финансисты, которые изменили мир

Правовую поддержку издательства обеспечивает юридическая фирма «Вегас-Лекс»

© Составление, оформление. ООО «Манн, Иванов и Фербер», 2014

Эффект финансиста

Благодаря нашим друзьям и коллегам из издательства «Манн, Иванов и Фербер» мы имеем еще одну весьма увлекательную книгу, которая будет интересна всем, кто неравнодушен к истории, экономике, истории экономики, кто задумывается о роли личности в истории и о возросшем влиянии финансистов на исторический процесс.

Действительно, современный мир сильно отличается от мира недавнего прошлого. Если раньше историю формировали правители, государственные деятели, политики и военачальники, то сейчас во многом мир зависит от финансов и финансистов. И если «эффект бабочки», изменившей будущее, описанный в фантастическом рассказе Рэя Брэдбери, был литературной гиперболой, фантазией, то «эффект финансиста» носит реальный характер.

В связи с ростом силы финансов, их влияния на политическую и государственную власть, естественно, возрастает и ответственность финансистов. Современный мир предъявляет к ним фактически те же моральные требования, что и к государственным правителям.

Герои этой книги влияют не только на отдельные страны, как, допустим, Джордж Сорос повлиял на развитие экономики Великобритании, играя в какой-то момент против фунта. Мировоззрение целой эпохи было бы иным, если бы в 1818 году в городе Трире в семье адвоката Генриха Маркса не родился третий ребенок по имени Карл. Мы не сможем даже представить себе этот другой мир, но, как и мир в рассказе Брэдбери, он был бы кардинально другим.

Или, например, если бы бывший глава Федеральной резервной системы США Алан Гринспен не обладал уникальными математическими способностями и не увлекался математическими моделями Кейнса и Вулфовица, то совершенно очевидно, что мир выглядел бы по-другому. И если бы следующий глава ФРС Бен Бернанке в молодости не заразился теориями Милтона Фридмана – выдающегося экономиста, нобелевского лауреата, одного из героев книги – то не вызывает сомнений, что мы все без исключения жили бы немного или даже совсем иначе.

Здесь в одной книге собраны биографии самых известных финансистов трех последних столетий. Среди них есть и мудрецы, и «разбойники», и искренние радетели за человеческое благополучие. Вас ждут интересные, завораживающие истории финансистов, во многом сформировавших наш сегодняшний мир.

Дмитрий Бугаенко,управляющий партнер инвестиционной компании «Велес Капитал»

Предисловие

В октябре 2013 года Шведская академия наук, с 1969 года присуждающая премию по экономике памяти Альфреда Нобеля, объявила о решении разделить премию 2013 года между тремя специалистами по финансовой экономике – Юджином Фама и Ларсом-Петером Хансеном из Чикагского университета и Робертом Шиллером из Йеля. Для профессиональных экономистов выбор Нобелевского комитета стал неожиданностью: может показаться, что Фама и Шиллер утверждали прямо противоположные вещи. Широкая публика недоумевала – как можно давать премию ученым, занимающимся финансами после того, как мировой финансовый кризис оставил без работы миллионы людей?

Однако логика Нобелевского комитета понятна: выбор лауреатов подчеркивает и важность финансовой экономики, и ее сложность. История современного экономического развития показывает, что без развитого рынка капитала прогресс практически невозможен. Появление финансовых инноваций – ограниченной ответственности двести лет назад, кредитных карт в середине прошлого века, микрокредита в наше время – сделало богаче не только горстку капиталистов, но и сотни миллионов людей на всей планете. В то же время финансы очень сложны – и для ученых, и, тем более, для тех, кто работает на финансовом рынке.

Мало кому известно, что математика и физика ХХ века обязаны финансовой экономике целыми разделами. В первой известной работе Альберта Эйнштейна, опубликованной в 1905 году, рассматривалась модель броуновского движения частиц как случайный процесс. Однако аналогичная модель была описана в работе Луи Башелье, посвященной рынкам акций и опционов, на пять лет раньше! Кстати, вопреки распространенному представлению, многие финансисты-теоретики, вклад которых в науку, если судить по списку публикаций и наград, кажется чисто академическим, вполне успешно занимались торговлей на рынке. К примеру, Давид Рикардо, один из отцов-основателей современной экономики, был мультимиллионером. И каким печальным контрастом выглядят судьбы выдающихся российских экономистов ХХ века Николая Кондратьева и Евгения Слуцкого! Один был расстрелян по ложному обвинению, другой был вынужден оставить научную работу как раз в то самое время, когда его модели стали основой современной микроэкономики.

Эта книга по структуре напоминает энциклопедию, но внимательный читатель увидит, что история финансов – единое целое. Еще Майер Ротшильд, герой одной из первых глав, финансовый титан ХIX века, понимал: «кто владеет информацией, тот владеет миром». Для него это означало лишь то, что можно хорошо заработать, зная то, чего не знают другие. Через полтора столетия работы Джозефа Стиглица, о котором идет речь в конце книги, придали этим словам особый смысл – появилась возможность говорить о том, сколько же стоит информация и сколько приходиться платить за то, чтобы преодолевать информационную асимметрию. Изучая Великую депрессию, крупнейший финансовый кризис прошлого века, прославились герои книги – Джон Кейнс, первым предложивший практический выход, Пол Самуэльсон, первым создавший полноценную теорию «кейнсианства», Милтон Фридман, объяснивший, что такое деньги в современном мире, и Бен Бернанке, научные работы которого по истории денежной политики помогли справиться с кризисом 2008–2009 годов.

Но, конечно, финансы на протяжении всей истории человечества привлекают внимание людей не потому, что у исследователей есть возможность записывать формулы с интегралами и проводить сложные расчеты. Финансовая история – это летопись удивительных побед и катастрофических поражений, из которых можно извлечь немало уроков. И даже если нет желания рисковать собственными деньгами, книга дает возможность пережить читателю взлеты и падения великих финансистов и понять, как и почему они произошли.

Константин Сонин,проректор Высшей школы экономики

Предисловие от автора

Вот уже несколько столетий истории о повелителях финансов и авторах экономических теорий будоражат умы миллионов людей. Имена Адама Смита, Карла Маркса, Давида Рикардо известны нам еще со школы, но мало кто знает, как жили и работали эти ученые.

Огромные состояния внушают уважение, страх и зависть. А отношение к их создателям – неоднозначное. Как Сорос, Морганы, Рокфеллеры, Ротшильды заработали свои капиталы? Что помогло им – предпринимательский талант и огромный труд нескольких поколений? Или им просто повезло оказаться в нужном месте в нужное время?

Финансисты проявляли себя в переломные моменты истории, изменяли мир, богатели и разорялись. И хотя говорят, что большие деньги делаются в тишине кабинетов, это всегда риск, страсть и азарт, незримая работа острого ума, скрытая за внешней холодностью и сдержанностью.

Некоторые из великих реформаторов терпели гонения и даже погибали за свои идеи. Среди них великий русский экономист Николай Кондратьев, имя которого надолго было вычеркнуто из истории нашей страны.

Незаслуженно замалчиваются реформы Сергея Юльевича Витте, хотя именно при нем Россия стала индустриальной мировой державой: мы до сих пор сравниваем сегодняшние экономические показатели с цифрами 1913 года, достигнутыми при Витте. Это было, пожалуй, единственное время в истории нашей страны, когда экономикой управляли рыночные механизмы.

На страницах этой книги вы найдете 35 рассказов о жизни и достижениях великих финансистов и экономистов, государственных деятелей и ученых. Эти люди стояли у истоков современного мирового финансового, да и политического устройства. Их деяния оказали влияние на развитие мировой экономики, благосостояние стран и народов. Многие из них обладали властью и могуществом, а их поступки привлекали внимание и завораживали массы людей. До сих пор их мысли воздействуют на умы и определяют ход нашей жизни.

Их жизнь – это истории успеха и миллиардных состояний, интриги и финансовые авантюры.

О них и рассказано в этой книге. Для кого она?

Для всех, кого интересует история развития мировой экономики и мировой финансовой системы.

Для тех, чья жизнь связана с управлением финансами.

Для тех, кто хотел бы стать богаче, изменить себя и мир и найти свой голубой океан!

Софья Морозова, МВА,генеральный директор ООО «Аудитстрой»

01. Адам Смит

(1723–1790)

Философ, экономист, идеолог свободного рынка, крупнейший представитель классической политической экономии

ОТЕЦ ЭКОНОМИЧЕСКОЙ НАУКИ

Адам Смит является основоположником современной экономической науки. Представления о базовых законах рынка сформулировал именно он. Смит впервые описал «человека экономического» и ввел понятие «невидимая рука рынка». Он был убежден: создавая собственное благосостояние, каждый человек способствует повышению благосостоянию общества

Детство и юность

Адам Смит (Adam Smith) родился в 1723 году в шотландском городке Керколди. Его отец, таможенный чиновник, умер до рождения сына. Воспитывала мальчика мать. Она отдавала Адаму все свое время и впоследствии имела на него огромное влияние, всегда оставаясь самым близким Смиту человеком.

В 1737 году, когда Адаму исполнилось четырнадцать, он поступил в Университет Глазго – один из самых передовых в Соединенном Королевстве. Изучал математику и философию. Наибольшее впечатление произвели на Смита лекции Фрэнсиса Хатчинсона[1], первого из университетских профессоров, который предпочел традиционной латыни разговорный английский язык. Немудрено, что он пользовался популярностью у студентов и заслужил неодобрение шотландской профессуры. В студенческие годы Адам Смит много читал, в том числе философские труды Гуго де Гроота[2], Фрэнсиса Бэкона и Джона Локка[3].

В 1740 году Смит получил степень магистра искусств и поступил в Бейлиол-колледж Оксфордского университета[4]. Следующие шесть лет юноша посвятил философии и литературе. Удивительно, но в будущем именно эти годы Адам Смит назовет самыми несчастливыми и пустыми. В те времена Оксфорд не входил в число престижных университетов. «Если кто-нибудь испортит в Оксфорде здоровье чрезмерной работой, то пусть винит только себя: единственная наша обязанность состоит в том, чтобы дважды в день ходить на молитву и дважды в неделю – на лекцию» – так Адам Смит отзывался об учебе в одном из писем той поры.

Однако дело было не только в бесполезном времяпрепровождении. Немногочисленных в Оксфорде шотландцев принимали в штыки, подвергали насмешкам. Они вынуждены были терпеть несправедливое обращение и со стороны профессоров. Позднее в своем «Исследовании о природе и причинах богатства народов»[5] Смит отметил низкое качество английского образования. Причину он видел в том, что преподаватели независимо от заслуг получали щедрое жалование. К тому же наиболее образованные люди в те времена предпочитали более доходную и престижную духовную карьеру. Университет Смит покинул раньше срока. Не получив диплома, вернулся в родной город, где продолжил учиться, но уже самостоятельно.

Начало профессиональной деятельности

В 1748 году Смит начал читать в Эдинбурге лекции по риторике, изящной словесности и юриспруденции, собиравшие большое число слушателей. В 1751 году Адам Смит получил должность профессора логики, а затем и профессора этики Университета Глазго.

Адам Смит был добрым и благородным человеком, мягким и уступчивым, не мог отказать в помощи даже не самым близким людям. Он вел тихую, замкнутую жизнь, имел мало друзей. С самым близким из них, Дэвидом Юмом[6], Адам дружил более 20 лет. После смерти Юма Адам Смит развивал в своих трудах некоторые его идеи.

В 1755 году Смит опубликовал первые статьи в журнале Edinburgh Review[7]. А спустя четыре года, в 1759-м, увидел свет его первый философский труд по этике «Теория нравственных чувств»[8], «посвященный исследованию этических норм, которые сохраняют целостность человеческого общества»[9]. Книга стала одной из главных работ по этике в XVIII веке. Примечательно, что именно в «Теории нравственных чувств» Адам Смит впервые описал «человека экономического» – движимого эгоистическими интересами и стремлением к материальному благополучию. Термин homos economicus («человек экономический») возник позже, но его создатель[10] ссылается на работы Адама Смита.

Путешествие по Европе

В 1764 году Смит оставил преподавательскую деятельность в Университете Глазго и отправился путешествовать по Европе в качестве наставника юного герцога Баклю[11] – наследника лорда Таунсенда[12]. Последний в письме к герцогу Баклю так описывал Смита: «Мистер Смит имеет, помимо многих достоинств, то преимущество, что он глубоко начитан в вопросах государственного устройства и законов нашей собственной страны[13]. Он умен без чрезмерной утонченности, широко образован, но не поверхностен. Хотя он ученый, его взгляды на нашу систему управления не отличаются догматизмом или односторонностью. Обучение у него позволит вам за короткое время приобрести знания, необходимые серьезному политическому деятелю».

Лорд Таунсенд предложил Смиту пожизненное жалование в 300 фунтов в год, и ученый не стал упускать представившуюся возможность.

Поездка продлилась почти три года. За это время Смит успел побывать в Париже, Тулузе, Женеве, познакомиться с выдающимися философами и литераторами эпохи: Дени Дидро, Жаном Д’Аламбером, Полем Гольбахом, Клодом Гельвецием, Андре Морелле, Франсуа Вольтером[14]. В Париже Смит посетил немало модных салонов и особенно сблизился с Анном Тюрго[15] (см. очерк 02. Анн Робер Жак Тюрго), с которым разделял идеи свободной торговли и невмешательства государства в экономику. Другим значимым событием для Смита стало знакомство с главой школы физиократов и придворным врачом Франсуа Кене. Через несколько лет знаменитый труд «Исследование о природе и причинах богатства народов» Адам Смит посвятил Кене, к тому времени уже покойному.

Труд всей жизни

После возвращения в Великобританию в 1767 году Смит целиком посвятил себя работе над «Богатством народов». Он поселился в старом родительском доме в Керколди и шесть лет провел практически в полном одиночестве. Компанию ему составлял только секретарь, которому он диктовал тексты (сам Смит не мог писать из-за сильных болей в руке). С 1773-го по 1776 год он жил в Лондоне, где и закончил свое произведение.

Фундаментальный труд «Исследование о природе и причинах богатства народов» навсегда вошел в историю экономической мысли и еще при жизни автора пять раз переиздавался. Считается, что это произведение Адама Смита дало начало новой науке – политической экономии. Возможно, здесь есть преувеличение – вот что говорит известный экономист Марк Блауг[16]: «Не надо изображать Адама Смита основоположником политической экономии. Этой чести в большей степени могут быть удостоены Кантильон, Кене и Тюрго. Но даже «Эссе» Кантильона, статьи Кене, «Размышления» Тюрго – в лучшем случае пространные брошюры, генеральная репетиция науки, но еще не сама наука. «Исследование о природе и причинах богатства народов» – первый в экономической науке полноценный труд, излагающий общую основу науки: теорию производства и распределения, затем анализ действия этих абстрактных принципов на историческом материале и, наконец, ряд примеров их применения в экономической политике, причем весь этот труд проникнут высокой идеей «очевидной и простой системы естественной свободы», к которой, как казалось Адаму Смиту, идет весь мир».

Трактат состоит из пяти книг, но лишь первые две из них, посвященные теоретическим основам экономии, вызывают интерес и сегодня[17].

Центральная категория в произведении – труд, названный основным источником богатства и мерилом меновой стоимости товара.

Адам Смит выдвинул теорию трудовой стоимости. При этом, в отличие от Давида Рикардо (см. очерк 04. Давид Рикардо) и Карла Маркса (см. очерк 06. Карл Маркс), Адам Смит имел в виду не количество труда, затраченного на производство, а тот объем труда, который можно приобрести за данный продукт. Смит также впервые отделил «потребительскую стоимость» (ценность для потребителя, пользу) от «меновой стоимости» (регулирующей отношения при обмене). Он раскрыл механизм колебаний «рыночной цены», за которую продается товар, относительно «естественной цены» – фактической стоимости товара (ее мерилом и является труд). Рыночная цена может не совпадать с естественной, она определяется только взаимодействием спроса и предложения.

Еще один вопрос, который поднимает Адам Смит в своем труде, – формирование стоимости товара. По его мнению, она включает в себя три компонента: ренту, заработную плату и прибыль. При этом рост производительности труда рабочих вызывает повышение заработной платы и ренты, но снижает долю прибыли в добавленной стоимости. Весь общественный товар Смит делит на две составляющие: капитал, используемый для расширения производства, и средства на непроизводственное потребление[18].

Адам Смит считал самым важным двигателем экономического прогресса разделение труда, позволяющее увеличивать производительность, рассматривая его как всеобщую форму экономического сотрудничества в интересах богатства народов. Несомненно, философы и ранее говорили о важной роли специализации. Однако именно Смит определил границы разделения труда масштабом рынка, тем самым сформировав на основе абстрактных рассуждений экономический закон.

Говоря о «Богатстве народов», нельзя не упомянуть «душу» произведения, его центральный мотив – знаменитую среди экономистов «невидимую руку рынка». Автор описывает «человека экономического», который, «преследуя свои интересы, часто более действенным образом служит интересам общества, чем тогда, когда стремится делать это». «Невидимая рука» – стихийное действие объективных экономических законов – направляет его «к цели, которая совсем и не входила в его намерения». Ни один человек не может повлиять на рыночную структуру, обусловленную этими законами, – человек свободен только в выборе из предлагаемых товаров по предлагаемым ценам, исходя из наибольшей для себя выгоды. Однако в совокупности именно эти индивидуальные решения определяют цены.

«Невидимая рука» Смита таит в себе одно из фундаментальных понятий экономической науки: человек, повышающий собственное благосостояние, повышает и общественное; действуя рационально с экономической точки зрения, человек всегда преследует свои интересы, увеличивая собственное материальное благосостояние.

Адам Смит объясняет это положение просто: человек, стремящийся увеличить свое богатство, непременно оказывает услуги другим людям, вступает в трудовые отношения, что приводит к увеличению общественного благополучия, к развитию общества, хотя на первый взгляд каждый заботится лишь о собственных интересах.

Адам Смит, как и многие мыслители того времени, критиковал политику меркантилизма, заключавшуюся в искусственной поддержке государством определенных отраслей промышленности. Также он был ярым противником другой характерной для меркантилизма практики – обеспечения положительного торгового баланса в международной торговле путем различных ограничительных мер. Он считал, что подобные меры препятствуют свободной циркуляции денег. Он наглядно показывал непригодность старых взглядов в новой реальности и предлагал более подходящую современным условиям экономическую модель – полную свободу рынка от государства, которое, по мнению Смита, должно лишь защищать страну от внешних врагов, бороться с преступностью и заниматься хозяйственной деятельностью, в силу тех или иных обстоятельств непосильной для граждан. Именно такой уклад должен обеспечить максимально благоприятные условия для процветания общества и получения наибольшей прибыли. Децентрализованная экономика, по мнению ученого, обеспечивает «максимальное удовлетворение потребностей». Подобную модель экономики Адам Смит считал оптимальной, потому что она расширяет границы рынка, стимулирует предпринимателей входить на рынок, умножает преимущества, связанные с разделением труда.

«Установление совершенного правосудия, совершенной свободы и совершенного равенства – вот простой секрет, наиболее действенно обеспечивающий благополучие всех классов»

Экономическая свобода является главной идеей книги. Сам Смит сформулировал ее коротко и ясно:

«Чтобы поднять государство с самой низкой ступени варварства до высшей ступени благосостояния, необходимы лишь мир, легкие налоги и терпимость в управлении; все остальное обеспечивается естественным ходом вещей»

Адам Смит впервые заговорил о «естественном порядке» – условиях, при которых наиболее эффективно осуществляется благотворное действие своекорыстного интереса и стихийных законов экономического развития. Эта идея и до сих пор – краеугольный камень экономики.

«Каждому человеку, пока он не нарушает законов справедливости, предоставляется совершенно свободно преследовать свои интересы по собственному разумению и конкурировать своим трудом и капиталом с трудом и капиталом любого другого человека»

Свои труды Смит искренне любил. «Ни в чем я не красавец, кроме как в своих книгах», – однажды сказал он.

В 1778 году Адам Смит получил назначение на должность таможенного чиновника в Эдинбурге, ставшем его постоянным местом жительства.

В Эдинбурге Смит основал дискуссионный клуб, названный «Устричным». Каждую пятницу он и его друзья, Джозеф Блэк[19] и Джеймс Хаттон[20], собирались в таверне на Гроссмаркет и вели ученые беседы. Завсегдатаями клуба стали многие другие незаурядные личности, в том числе путешественник Александр Маккензи, философ и физиолог Дагалд Стюарт.

Конец жизни

В 1786 году Смит тяжело заболел, годом позже уехал в Лондон лечиться. Во время поездки он познакомился с Уильямом Питтом-младшим[21], который позже не раз прибегал к услугам Смита как неофициального советника. Питт еще в восемнадцатилетнем возрасте прочитал «Богатство народов» и проникся идеями Смита, а став премьер-министром, пытался реализовать их на практике.

В 1787 году Смиту предложили пост почетного ректора Университета Глазго, который он занимал до 1789 года.

Умер Адам Смит в 1790 году в Эдинбурге. Интересно, что накануне смерти он приказал сжечь все неизданные рукописи (16 томов инфолио). То, что не было уничтожено, позднее опубликовали в книге «Очерки на философские темы»[22].

На русский язык первый перевод трудов Адама Смита был осуществлен в 1802–1806 годах Николаем Политковским по приказу министра финансов Алексея Васильева.

Известные высказывания Адама Смита

• Великие нации никогда не беднеют из-за расточительства и неблагоразумия граждан, но нередко беднеют в результате расточительства и неблагоразумия государственной власти.

• Чтобы научить людей любить справедливость, надо показать им результаты несправедливости.

• Трудно заставить человека понять что-либо, если его заработок обеспечивается непониманием.

• Заблуждения, заключающие в себе некоторую долю истины, – самые опасные.

• Единственное сокровище человека – его память. Лишь в ней – его богатство или бедность.

Основные даты жизни и деятельности

1723 г. Родился в городе Керколди в Шотландии

1737 г. Поступил в Университет Глазго

1740 г. Поступил в Оксфорд

1759 г. Опубликовал первый труд «Теория нравственных чувств»

1765 г. Стал наставником герцога Баклю, которого сопровождал в поездке по Европе

1776 г. Вышло в свет первое издание «Исследования о природе и причинах богатства народов»

1778 г. Получил назначение на должность таможенного чиновника в Эдинбурге

1787 г. Получил пост почетного ректора Университета Глазго

1790 г. Умер в Эдинбурге

02. Анн Робер Жак Тюрго

(1727–1781)

Французский мыслитель и общественный деятель, философ-энциклопедист, министр при дворе Людовика XVI, представитель школы физиократов, один из основоположников экономического либерализма

РЕФОРМАТОР

Анн Тюрго был подлинным человеком эпохи Просвещения. Глубоко погрузившись в социальные и экономические проблемы французского государства, он вознамерился переустроить страну на разумных началах. Смелый реформатор был одним из первых в истории экономистов-либералов. Ему удалось добиться выдающихся результатов, но косность духовной и политической элиты помешала ему полностью осуществить задуманное.

Несостоявшийся падре

Анн Робер Жак Тюрго (Anne Robert Jacques Turgot), барон д’Ольн, родился 10 мая 1727 года в Париже. Он был третьим ребенком в богатой и знатной семье. Его прадед приобрел известность как представитель нормандского дворянства в высшем сословно-представительском учреждении Франции – Генеральных штатах. Отец Жака, Мишель-Этьен Тюрго, занимал должность парижского прево[23]. Мать, Мадлен Франсуаз Мартино де Бретиноль, принадлежала к старинному нормандскому роду.

Тихий и скромный мальчик поступил в семинарию Сен-Сюльпис, а в 1749 году – в Сорбонну на факультет теологии, который закончил с отличными результатами. Под именем аббата де Брюкура он написал две диссертации на латыни: «О преимуществах, которые христианская религия даровала человечеству»[24] и «Исторический прогресс человеческого разума»[25].

Сохранилось письмо Тюрго к его университетскому товарищу, аббату де Сисе, датированное 1749 годом, где он поднимал вопрос бумажных денег[26]. Тюрго полемизировал с аббатом Жаном Террасоном[27], защищавшим систему Джона Ло[28], основателя первого частного банка, эмитировавшего бумажные деньги.

В 1750 году он издал сочинение «Философский обзор последовательных достижений человеческого разума»[29], в котором сформулировал сущность прогресса. Согласно этой работе, прогресс должен охватывать не только искусство и науку, но и, на их основе, культуру общества в целом: хорошие манеры, нравы, государственные учреждения, юриспруденцию со своими сводами законов, а также экономику.

В университете Тюрго серьезно занимался поэзией и переводами. Несмотря на успехи в учебе на духовной ниве, Тюрго не решился принять духовный сан. По его собственному признанию, он «не смог бы носить маску до конца своей жизни».

Во стане физиократов

В 1752 году Тюрго начал карьеру чиновника, сначала получив должность субститута[30], а затем советника в Парижском парламенте. Через год Тюрго уже был мастером прошений – чиновником довольно высокого ранга в судебных инстанциях, а еще через год – членом Королевского совета.

В эти годы он вел насыщенную светскую жизнь: посещал парижские салоны, в которых собирались самые знатные и интеллектуальные молодые люди, познакомился с Франсуа Кене[31] и Венсаном де Гурне[32], основателями модной французской экономической школы физиократов.

Представители этой школы считали производственными силами природу, землю, почву, что соответствовало экономическим реалиям XVIII века. Они придерживались представления о «естественном порядке» в хозяйственной жизни общества, отстаивали свободу общественных хозяйственных отношений и невмешательство в них государства, а значит, упразднения старых отживших норм регулирования экономических отношений властью. Физиократы резко критиковали монетаризм и его положение о том, что единственной формой богатства является золото, а его источником – внешняя торговля. На самом деле, по их мнению, деньги играли исключительно функцию посредника в обращении, а богатство создавалось производством в основном в сельском хозяйстве.

Ближе всего Тюрго сошелся с Венсаном де Гурне, вместе с ним объездил практически всю Францию, изучая состояние промышленности и торговли, наблюдая за тем, какие результаты дает правительственная экономическая политика. В 1761 году Тюрго познакомился с Вольтером[33], труды которого читал ранее и под серьезным влиянием которого находился длительное время. Между Тюрго и Вольтером зародились длительные отношения сотрудничества и взаимной поддержки.

Лиможский интендант

В том же году Тюрго получил назначение на должность интенданта – сборщика налогов Лиможа, одной из беднейших провинций страны. Этот пост он занимал 13 лет и все это время пытался применять на практике свои экономические представления.

Под его управлением находилась значительная территория Франции, преимущественно земледельческая. За исключением нескольких небольших мануфактур, промышленных предприятий еще не существовало. Малоплодородная почва обрабатывалась почти первобытным способом. Торговля не была развита главным образом из-за крайней бедности населения. Работоспособные французы предпочитали уезжать на заработки в Испанию. Немаловажным фактором, сдерживавшим развитие торговли, было отсутствие дорог.

Одной из причин бедности населения Тюрго считал непомерные налоги, которые составляли до половины дохода крестьянского хозяйства. К тому же он отмечал множество различных злоупотреблений чиновников и крупных землевладельцев, неразбериху в податных списках и др.

Тюрго предложил провести объективную кадастровую оценку земли и выработать точный и одинаковый для всех критерий для налогообложения. Главной целью было доказать, что с лиможских крестьян взимались завышенные налоги.

Он взялся за эту грандиозную работу, завершить которую, однако, ему не удалось. Не хватало средств, и казна не очень-то была заинтересована в их выделении. К тому же потребовалось бы провести кадастровую оценку не только в Лиможе, но и по всей Франции. Однако идеи Тюрго получили популярность в общественных кругах.

Более успешны были его усилия, связанные со строительством дорог. Он начал убеждать власти приходов изменить форму дорожной повинности из натуральной в денежную. К 1764 году большая часть округов согласились на новшество, в результате чего удалось сформировать небольшой фонд, из средств которого были построены дороги, соединившие самые крупные населенные пункты.

Тюрго серьезно облегчил разорительную воинскую повинность: организовал снабжение армии с помощью подрядов, начал строить казармы, освободив домовладельцев от обязанности предоставлять квартиры солдатам и офицерам. Также по инициативе Тюрго принудительный набор в полицию по жеребьевке был заменен добровольным.

Тюрго – теоретик

Помимо службы, Тюрго находил время и для самообразования. Он изучал языки, в том числе и мертвые, писал статьи и памфлеты на философские, экономические и религиозные темы, переводил зарубежную литературу.

В 1766 году была написана самая знаменитая его работа – «Размышления о создании и распределении богатств»[34]. В ней Тюрго высказал одну из основных для школы физиократов мысль о труде земледельца: «Ни один работник не может трудиться, пока земледелец не обеспечит ему средства для жизни». Ученый выделил пять основных способов извлечения дохода собственниками земли: обработка земли наемными рабочими; обработка земли рабами; отчуждение земли в обмен на оброк; издольная аренда, или издольщина[35]; аренда, или наем, земель.

«Простой рабочий, у которого нет ничего, кроме умения работать, имеет лишь столько, сколько ему удается получить от продажи своего труда другим. Он продает его дороже или дешевле, но эта более или менее высокая цена не зависит от него самого – она является результатом соглашения с тем, кто оплачивает его труд»

Все остальные известные в те времена виды экономической деятельности, такие как торговля и мануфактурное производство, были вторичными по отношению к сельскому хозяйству.

Тюрго впервые выделил внутри «земледельческого класса» и «класса ремесленников» предпринимателей и наемных работников. Но наиболее интересным в работе Тюрго стало то, что им провозглашалась свобода любой экономической деятельности.

Именно Тюрго ввел понятие «капитал» и начал исследование этого общественного института, изучал происхождение ссудного процента. Величину ссудного процента он считал показателем избытка либо недостаточности капитала. Тюрго исследовал механизм формирования заработной платы работников, отметив, что рано или поздно эта плата сведется к минимуму, обеспечивающему самые скудные потребности, поскольку предприниматели всегда будут искать самых низкооплачиваемых работников. Тюрго обосновал необходимость прибыли для собственника средств производства в связи с тем, что ему, например, требуется возмещать износ орудий труда и затраты на сырье.

Ученый внес дополнения в теорию денег, указав, что возможен дисбаланс, если масса бумажных денег не будет соответствовать количеству товаров.

Перу Тюрго принадлежат статьи в «Энциклопедии»[36] философа-просветителя Дени Дидро[37].

На посту министра

Основная реформаторская деятельность Тюрго пришлась на 1774–1776 годы. В июле 1774 года только что коронованный Людовик XVI[38] назначил Тюрго морским министром, а затем, месяц спустя, – генерал-контролером финансов. Финансовое положение Франции было отчаянным, и Тюрго с энтузиазмом принялся исправлять ситуацию с помощью давно заготовленной им программы, одним из основных пунктов которой была строжайшая экономия.

«Дайте мне хорошую политику – и я вам дам хорошие финансы»

Поначалу назначение Тюрго в великосветских салонах Парижа было встречено всеобщим одобрением. Его работы к тому времени приобрели известность в экономических и философских кругах, образованность и эрудиция Тюрго высоко оценивались его согражданами, и от него ждали решительных и грамотных действий. Сам Тюрго был искренне уверен, что благодаря своему опыту и своим изысканиям он сможет произвести во Франции те преобразования в области финансов, в которых она остро нуждалась.

Он организовал работу своего ведомства так, что стал контролировать все государственные расходы, при этом он безжалостно сокращал синекуры, жестко преследовал за злоупотребления. Он рекомендовал королю не увеличивать налоги, бороться с безработицей с помощью создания новых рабочих мест.

Новшества, разрушающие аристократические привилегии в хозяйственной жизни государства, носили ярко выраженный антифеодальный характер. При этом Тюрго был сторонником твердой королевской власти.

«Дайте мне пять лет деспотизма – и Франция станет свободной»

Одной из первых мер, предложенных к осуществлению новым генерал-контролером финансов, был указ от 13 сентября 1774 года, разрешающий свободную торговлю зерном. Указ явился восстановлением эдикта от 1764 года, отмененного во время голода 1770–1771 годов. Законопроект встретил сильнейший отпор в королевском совете. Тюрго возненавидели те, кто был заинтересован в спекуляциях зерном, а среди них нашлось немало высокопоставленных особ. К тому же Тюрго издал ряд распоряжений, отменявших монополию торговцев хлебом в Руане, Лионе и Париже.

Следующим шагом, разрушающим старые порядки, стала отмена гильдий – «учреждений, которые душат соревнование промышленников», «лишают государство промышленных знаний, приносимых иностранцами», «мешают развитию промышленности, обогащению страны». Одновременно были запрещены какие-либо профессиональные объединения мастеров и подмастерьев. Труд был объявлен личной собственностью, а его обладатель был предоставлен сам себе. Были ликвидированы привилегии и монополии в такой важной для хозяйственной жизни Франции отрасли, как торговля вином.

Также Тюрго удалось применить свой лиможский опыт строительства дорог. Благодаря финансированию из дорожных фондов он вел дорожное строительство уже на территории всей Франции. Позже под его руководством были реорганизованы почтовые перевозки, произошло разделение пассажирских и грузовых перевозок. Благодаря этому время поездок по стране и их стоимость значительно сократились. По дорогам Франции стали передвигаться специальные восьмиместные кареты.

К достижениям Тюрго относится учреждение 24 марта 1776 года партнерства Caisse d’Escompt, наделенного правом эмиссии бумажной денег. Фактически это был банк, тесно связанный с правительством и кредитовавший его деятельность. Впоследствии, в 1790 году, из-за наводнения страны бумажными ассигнациями партнерство обанкротилось.

«Чем больше деньги входили в общее употребление, тем более мог каждый, отдаваясь только земледелию или избранному им промыслу, освободить себя от всех забот об удовлетворении других своих потребностей и думать лишь о том, чтобы приобрести как можно больше денег от продажи своих продуктов или своим трудом, в полной уверенности, что на эти деньги можно получить все остальное: таким образом, употребление денег чрезвычайно ускорило общественный прогресс»

Тюрго имел грандиозные планы и замыслы. Он мечтал реформировать образование, чтобы просветить граждан в вопросах экономики и подготовить таким образом активных сторонников своих реформ. По его указанию началась подготовка соответствующих учебников. Он планировал изменить органы административного управления с целью наладить местное самоуправление. Однако осуществить эти планы ему было не суждено. В мае 1776 года, всего через 20 месяцев после назначения, Тюрго отправили в отставку.

Опала и крах

Тюрго был требовательным и принципиальным человеком. Излишнюю прямолинейность ему часто ставили в упрек. С ним нелегко было поддерживать дружеские и деловые отношения. Он не терпел в людях лицемерия, легкомыслия, непоследовательности. Придворных манер Тюрго так и не усвоил.

Против чиновника были настроены парламент и духовенство. Церковь была возмущена требованиями реформатора прекратить преследование еретиков, разрешить продажу мяса по постным дням. Даже многоместные кареты вызывали негодование святых отцов: они якобы ездили слишком быстро и мешали верующим посещать богослужения. Истинной причиной неприязни духовенства была попытка Тюрго привлечь Церковь к несению основных повинностей наравне с остальными гражданами королевства. Против Тюрго были настроены и те, кто лишился своих монополий на торговлю вином или хлебом. Против реформ было дворянство, понявшее, что может лишиться привилегий и стать на одну доску с простолюдинами. Против Тюрго была даже природа: неурожай 1774 года спровоцировал беспорядки и волнения. Министр способствовал жесткому подавлению народных волнений, преданно поддерживая королевскую власть.

«Политика есть искусство предвидения настоящего»

Людовик XVI, обещавший неизменное покровительство и защиту своему министру, скоро стал тяготиться его энергией и инициативностью. Король избегал встреч с Тюрго. Королева Мария-Антуанетта[39] вообще требовала заключить неосторожного новатора в Бастилию. Прямой и искренний Тюрго не считал нужным скрывать свои истинные мысли и в письмах открыто жаловался на невыносимую обстановку, в которой был вынужден работать. В одном из писем Тюрго позволил себе не просто критику в адрес короля и его кабинета министров. Он назвал молодого короля слабым и неопытным. Это стало последней каплей, переполнившей терпение сиятельных особ.

Отставка Тюрго привела к отмене его реформ. 82-летний Вольтер был потрясен этим известием: «О, какую новость я слышу! Франция могла бы быть счастлива. Что с нами будет? Я потрясен. После того как Тюрго покинул свой пост, я ничего не вижу для себя впереди, кроме смерти. Этот удар грома поразил меня в голову и в сердце».

Тюрго никогда не отличался крепким здоровьем. Активная общественная жизнь окончательно подорвала его. Треть времени реформатор проводил в постели. Тем не менее его работа не прерывалась ни на один день. Интеллектуально он был бодр и деятелен: диктовал проекты законов, доклады и письма, проводил совещания, принимал посетителей. На аудиенции к королю его порой носили на портшезе.

Друзей поражало спокойствие духа, с которым Тюрго переносил опалу и крах своих реформ. Он мог шутить даже по поводу вскрытия цензорами его писем. В 1778 году Тюрго был избран президентом Академии изящной словесности[40]. В этот год он ввел в число академиков своего нового друга – Бенджамина Франклина[41]. Тюрго проявлял большой интерес к событиям, происходящим на далеком американском континенте. Он возлагал большие надежды на возможности молодой республики в противовес порокам дряхлой феодальной Европы.

В своих письмах незадолго до смерти Анн Робер рассуждал о музыке и литературе, физике и астрономии, постоянно упоминал о библиотеке, которую разместил в новом доме. В последние годы Тюрго был постоянным гостем салонов герцогини д’Анвиль и вдовы философа мадам Гельвеции, где собирались самые свободомыслящие и просвещенные люди. Его разум оставался острым и ясным до последнего дня. Тюрго не обращал внимания на проблемы со здоровьем. Часто он мог ходить только на костылях, которые с мрачным юмором называл «мои лапы». Умер он в мае 1781 года, через пять лет после отставки, и был похоронен в Париже.

Известные высказывания Анна Робера Тюрго

• Ценность хлеба и вина не является предметом торга лишь двух частных лиц. Она определяется уравновешиванием потребностей и средств всей совокупности продавцов хлеба с потребностями и средствами всей совокупности продавцов вина.

• Дух экономии в нации стремится непрерывно увеличить сумму ее капиталов, умножить число заимодавцев и уменьшить число заемщиков. Привычка к роскоши действует совершенно в обратном направлении, и из того, что уже было сказано относительно употребления капиталов во всех предприятиях по обработке земли, в промышленности и в торговле, можно судить, обогащает ли роскошь нацию или обедняет ее.

Основные даты жизни и деятельности

1727 г. Родился в Париже

1749 г. Поступил в Сорбонну

1752 г. Начал карьеру чиновника

1754 г. Избран членом Королевского совета

1755 г. Знакомство с главой школы физиократов Франсуа Кене

1766 г. Издал работу «Размышления о создании и распределении богатств»

1774 г. Получил назначение на пост морского министра, месяцем позже – на пост генерал-контролера финансов

1776 г. Ушел в отставку

1781 г. Умер в Париже

03. Майер Ротшильд

(1743–1812)

Предприниматель, родоначальник династии банкиров и общественных деятелей

КОРОЛЬ КРЕДИТОВ

Имя Ротшильда давным-давно стало нарицательным. Так называют предприимчивых людей, которые добиваются успеха за счет недюжинного ума, деловой хватки и завидного умения принимать верные решения. Именно таким был Майер Ротшильд – выходец из еврейского гетто, ставший одним из самых состоятельных и могущественных людей Европы своего времени.

Выбор пути

Майер Ротшильд[42] (Mayer Rothschild) родился 23 февраля 1743 года в еврейском квартале Франкфурта-на-Майне, в котором его предки поселились еще в XVI веке. Отец будущего банкира, Амшель, содержал меняльную лавку и любил повторять: «Богатство человека не в том, что он получает, а в том, что сберегает». Амшель хотел видеть сына раввином, поэтому Майера отправили на обучение в школу при синагоге в город Фюрт.

Через несколько лет Майер понял, что духовная карьера не для него, и, вернувшись во Франкфурт-на-Майне, начал помогать отцу в торговле. В зрелом возрасте он писал: «В молодые годы я был… очень успешным коммерсантом, но крайне неорганизованным, поскольку учил Талмуд и ничего не смыслил в коммерции». Чтобы сын получил опыт в финансовых делах, отец устроил его в банк Симона Оппенгеймера в Ганновере. Этот банк был тогда центром придворных финансистов, или, как иначе их называли, «придворных факторов». Придворные факторы того времени занимались международной торговлей и практически всеми поставками к королевскому двору.

Майер оказался одаренным в финансовой науке. В 1760 году, после смерти родителей, он занялся предпринимательством – торговлей монетами и антиквариатом.

Торговец и банкир

В самом начале работы Майер сделал открытие, что коллекции продаются дороже, чем отдельные экземпляры. Он торговал не просто разрозненными антикварными монетами, а составлял каталоги, почему и пользовался большим уважением среди коллекционеров многих княжеств. Этот принцип сам Ротшильд, а затем и его сыновья будут использовать и в работе с ценными бумагами, продавая не просто акции, а «упорядоченные финансовые потоки».

Майер получил в наследство от отца деловые связи с влиятельными людьми того времени. Основатель банкирского дома Ротшильдов с раннего возраста оценил важность деловых связей. И это стало одним из краеугольных камней будущего могущества его семьи.

Знакомство с немецким аристократом, страстным коллекционером старинных монет генералом фон Эсторфом стало решающим в карьере молодого торговца. Генерал представил Майера наследному принцу Вильгельму[43], ставшему впоследствии ландграфом Гессен-Кассельским Вильгельмом IX и позже курфюрстом Гессенским Вильгельмом I. Принц был завзятым коллекционером, и Майер поставлял ему ценные экземпляры на протяжении долгих лет.

Ротшильду было свойственно необычайное трудолюбие: он проводил в работе по 16–18 часов в сутки. Через некоторое время он оборудовал лавку денежного менялы, где проезжие купцы могли обменять валюту разных княжеств. Так возник первый банк Ротшильдов. На новом поприще Майер, имевший хорошую деловую хватку, достаточно быстро добился успеха, в короткие сроки он смог завоевать доверие принца Вильгельма и стать его личным придворным банкиром.

Позже Майеру удалось войти в доверие к министру финансов Карлу Фридриху Будерусу фон Карлсгаузену[44], который был управляющим имуществом и тайным советником Вильгельма. Будерус фон Карлсгаузен оценил предпринимательские таланты молодого банкира и не только способствовал его продвижению, но и вкладывал собственные средства в его предприятия.

С 1764 года Майер был назначен поставщиков денег и драгоценных металлов при дворе князя. В 1769-м финансист стал придворным фактором княжеского дома Гессен-Кассель.

«Дайте мне контролировать денежную эмиссию в государстве – и мне нет дела до того, кто пишет его законы»

Семейный бизнес

В 1770 году Ротшильд женился на дочери ростовщика Гутле Шнаппер. Их брак оказался прочным и счастливым. Жена горячо поддерживала Майера во всех его начинаниях. Супруги имели десять детей – по пять сыновей и дочерей, которые получали строгое иудейское воспитание. Мальчиков обучали всем тонкостям управления финансами, девочки же были лишены такой возможности. По распоряжению отца дочери не имели прав на наследство. Основатель династии считал, что стержень семьи – представители мужской линии. А для того, чтобы все накопленное имущество оставалось внутри семьи и служило общему делу, рекомендовал сыновьям браки с двоюродными и троюродными сестрами.

Пятеро сыновей Ротшильда – Амшель, Натан, Соломон, Джеймс и Калман (Карл) – продолжили дело отца, распространив свое влияние в Германии, Англии, Австрии, Италии и Франции. Эмблемой династии стало изображение пяти стрел, соединенных цепочкой, что символизировало союз пятерых сыновей основателя клана Майера Ротшильда. Девизом клана стали слова: Concordia, Integritas, Industriay[45].

Когда в 1785 году Ротшильды купили большой дом, то подумывали взять фамилию Грюншильд (от нем. grün – «зеленый») – по цвету новой вывески на доме, в который переселилось уже разбогатевшее семейство, однако все же решили сохранить первую фамилию, под которой они и вошли в историю. Впоследствии фамильный дом Ротшильдов стал музеем.

Майер прекрасно знал сильные и слабые стороны сыновей и использовал их с максимальной выгодой для развития своего финансового предприятия. Старший сын Амшель, спокойный и рассудительный, стал правой рукой отца и оставался во Франкфурте. Натан отличался смелостью и изобретательностью и был направлен в мировой финансовый центр – Лондон – для создания филиала банкирского дома Ротшильдов. Ему исполнился всего 21 год, но он уже успешно занимался торговлей текстилем.

Миллионер из гетто

В 1786 году после смерти Фридриха II его наследник, ландграф Вильгельм IX, получил состояние около 50 миллионов талеров и из правителя маленького герцогства превратился в самого богатого европейского монарха. Управление всем своим капиталом Вильгельм доверил Ротшильду, имевшему талант выискивать лучшие возможности для инвестирования средств. Майер получил целый ряд привилегий: освобождение от налогов, разрешение на ношение оружия, возможность свободного передвижения по стране. Ему доверяли деликатные поручения, хранение важных документов и драгоценностей.

Во время поездок по стране Ротшильд первым из финансистов создал агентурную сеть, благодаря которой оперативно получал достоверную информацию и использовал ее для многоходовых экономических комбинаций.

«Кто владеет информацией – тот владеет миром»

Банк, основанный Ротшильдом, процветал. Его владелец был энергичным, компетентным, трудолюбивым, невероятно проницательным. Посредников он не любил, всеми делами занимался лично. Ротшильду не был свойственен риск, он всегда выжидал и ловил нужный момент, когда можно было пускать капитал в дело. Однако он считал, что деньги не должны лежать без дела, и не упускал возможности пустить их в оборот.

«Во времена моих биржевых спекуляций я никогда не относился к числу глупцов, которые снова и снова пытались совершить невозможное – покупать только по самому низкому курсу и продавать по самому высокому»

К 1800 году личное состояние Майера Ротшильда превысило миллион талеров. Он был финансовым посредником не только прусского, но и венского дворов. Однако в его карьере не обходилось и без курьезов. Плохая организация учета и хранения денег привела к тому, что сотрудник Майера по имени Хирш Либман присвоил за три года почти 30 тысяч гульденов. В суде Майер признал, что держал мешки с деньгами в доступных местах и в доме, и офисе. Это стало очередным уроком, который преподнесла Ротшильду жизнь: ни один успешный финансист не может позволить себе пренебрегать бухгалтерией.

Различные войны начала XIX века принесли семье Ротшильд внушительные доходы. В 1803 году Майера Ротшильда назначили главным придворным агентом в Гессен-Касселе. В этом ему помог Будерус фон Карлсгаузен, назначенный главой главного военного казначейства. С этого времени дом Ротшильдов стал быстро опережать своих конкурентов при дворе Гессен-Касселя.

Финансовое могущество Ротшильдов выросло настолько, что они стали предоставлять кредиты не только монархам, но и целым государствам. В 1804 году первый такой заем был выдан правительству Королевства Дании. Король Дании приходился дядей курфюрсту Вильгельму I, который не мог официально ссудить деньги родственнику под значительные проценты. Деликатное дело было поручено Ротшильдам – разумеется, за вознаграждение. Международный дебют возмутил банкиров Франкфурта, которых опередил «какой-то еврейский банкир из гетто». С 1801-го по 1806 год Ротшильд выдал пять займов на сумму около 5 миллионов гульденов.

В 1806 году курфюрсту пришлось бежать от наполеоновских войск за границу. Он оставил на хранение Ротшильду около 40 миллионов талеров. Бегство главного покровителя семьи, казалось бы, должно было поколебать благополучие Ротшильдов. Однако ничто не смогло помешать дальнейшему восхождению династии. Воспользовавшись ситуацией, Ротшильд-старший скрыл бухгалтерские книги князя, а часть средств переправил своему сыну Натану в Англию, где тот с большой выгодой вложил их в золото и ценные бумаги. При этом Майер Ротшильд всячески подчеркивал свое бескорыстное служение курфюрсту и обеспечивал ему безбедную жизнь в эмиграции.

Когда Наполеон объявил Англии экономическую блокаду, Ротшильдам удалось создать надежную контрабандную сеть, которая успешно преодолевала любые кордоны. Семья сколотила сказочное состояние на подпольной торговле необходимыми континенту хлопком, табаком, сахаром, кофе, шелком, красителями для тканей.

«Благочестие и добродушие»

В жизни Ротшильд оставался скромным и консервативным. Публицист и писатель Людвиг Берне, выходец из еврейского квартала Франкфурта, вспоминал: «Старший Ротшильд был набожным человеком, само благочестие и добродушие. У него было доброе лицо с острой бородкой, на голове он носил треуголку, его одежда была более чем скромной, почти жалкой. Так и ходил он по Франкфурту всегда в окружении целой свиты нищих. Им он подавал милостыню или добрые советы. Если на улице встречалась толпа нищих с довольными и спокойными лицами, то уже знали, что здесь недавно проходил старший Ротшильд…»

Постепенно Ротшильд-старший все больше отступал на второй план – приходила пора сыновьям продолжить дело отца. 27 сентября 1810 Майер Ротшильд основал фирму Mayer Amschel Rothschild und Söhne[46]. Пятеро сыновей стали его совладельцами.

В 1812 году в возрасте 69 лет Майер Ротшильд умер. Ротшильд-старший был богат, но на момент смерти он входил лишь в десятку самых богатых евреев Пруссии. Капитал Ротшильдов оценивался в 150–200 миллионов золотых франков, что, например, вдвое превышало активы Банка Франции. Майер заложил фундамент будущего могущества клана Ротшильдов. Настоящее богатство будет накапливаться Ротшильдами из поколения в поколение. Его сыновья стали достойными продолжателями дела своего отца.

Многочисленные наследники Ротшильдов до сих пор демонстрируют удивительную приверженность семейным ценностям и правилам, которые завещал им основатель династии. Вот некоторые из них:

• Все важные посты в бизнесе должны занимать члены семьи; участвовать в делах могут только потомки мужского пола; наследовать – только прямые наследники мужского пола. Старший сын становится главой семьи.

• Мужчины семьи должны жениться на своих двоюродных или троюродных сестрах, чтобы накопленное имущество осталось внутри семьи и служило общему делу. Дочери должны выходить замуж за аристократов, сохраняя свою веру.

• Имущество семьи не описывать, размер состояния не оглашать. Даже в суде или в завещании.

• Жить в согласии, любви и дружбе, делить прибыль поровну.

Известные высказывания Майера Ротшильда

• Я не читаю газет. Все, что действительно важно, я узнаю на бирже.

• Незнание налоговых законов не освобождает от обязанности платить налоги. А вот знание очень часто освобождает.

• Не существует общества, свободного от рисков. Даже в благонравной жизни есть свои риски. Как говорится в пословице: «Когда муж и жена рано ложатся в постель, чтобы сэкономить на свечах, они могут вознаградиться близнецами».

Основные даты жизни и деятельности

1743 г. Родился во Франкфурте-на-Майне

1764 г. Поступил на службу в княжеский дом Гессен-Касселя

1769 г. Был назначен торговым фактором (комиссионером)

1770 г. Женился на Гутле Шнаппер

1810 г. Основал компанию Mayer Amschel Rothschild und Söhne

1812 г. Умер во Франкфурте-на-Майне

04. Давид Рикардо

(1772–1823)

Английский экономист, финансист, мультимиллионер, идеолог промышленной буржуазии в ее борьбе с землевладельческой аристократией в период промышленного переворота

АПОСТОЛ НАУКИ

Выходец из ортодоксальной иудейской семьи уже к 25 годам сколотил состояние на биржевых спекуляциях. В зрелом возрасте он взялся за изучение политической экономии, став одним из ведущих теоретиков и идеологов свободного рынка. Место в Палате общин помогло ему воплотить свои прогрессивные идеи в реальность.

Ранние годы

Давид Рикардо (David Ricardo) родился 18 апреля 1772 года в Лондоне в семье португальских евреев Абрахама и Абигейл Рикардо. Он был третьим из 17 детей. Отец Давида был биржевым маклером. Мать занималась воспитанием многочисленного потомства.

Семья Давида принадлежала к марранам[47] и вела достаточно строгий религиозный образ жизни. К 14 годам Давид получил традиционное еврейское образование. Он не только изучал Тору и Талмуд, но и освоил азы бухгалтерии, прекрасно знал математику. Продолжая обучение на дому, он начал помогать отцу в биржевой торговле и в 16 лет выполнял сложные финансовые поручения, демонстрируя незаурядную деловую хватку.

Рикардо вошел в историю как один из немногих финансистов мирового масштаба, так и не получивших высшего образования.

Давид тяготился религиозным консерватизмом своей семьи и вскоре предпочел пойти на разрыв с родными, женившись на англичанке Присцилле Уилкинсон, принадлежавшей к квакерам. Обращение в новую веру помогло Рикардо в работе на фондовой бирже, где к иудеям относились предвзято.

Мнение ортодоксальной еврейской общины вынудило родителей Давида публично отказаться от сына-бунтаря. Отец изгнал его из семейного бизнеса, а мать не разговаривала с ним до конца жизни. Однако со временем Давид восстановил связи с отцом и братьями.

«Лично я твердо верю в то, что человек может очень честно относиться ко всем общественным делам, ко всем обязанностям, налагаемым на него обществом, членом которого он является, и не верить в будущую жизнь. Я вполне признаю, что религия представляет сильнейший источник обязательств, но я отрицаю, что она единственный источник»

Путь к богатству

Благодаря способностям и трудолюбию, в 21 год Давид располагал неплохим по тем временам капиталом в 800 фунтов стерлингов, а также деловыми связями и опытом. Он отличался осторожностью, расчетливостью и хладнокровием – качествами, необходимыми для работы на бирже. Проводя крупные операции на Лондонской фондовой бирже, Рикардо меньше чем за пять лет стал владельцем солидного состояния.

В конце XVIII – начале XIX века на Лондонской фондовой бирже обращались в основном государственные облигации Великобритании, а также иностранные облигации. Страна вела многочисленные войны, и потому правительство систематически производило займы на внутреннем рынке, на которых при должном умении можно было заработать состояние.

Именно государственные займы привели к появлению рантье, финансистов-посредников, откупщиков, акционерных обществ, биржевой торговли – словом, современной банковской системы.

Сущность операций сводилась к тому, что группы игроков на бирже покупали у правительства облигации оптом (правительство при этом выбирало тех, кто предлагал самый выгодный курс), а потом распродавали их в розницу. Так заработали свои капиталы семейства Ротшильдов (см. очерк 03. Майер Ротшильд) и Морганов (см. очерк 07. Джон Морган), а Давид Рикардо к 1810 году стал одной из самых влиятельных фигур лондонского финансового мира. Его состояние превышало миллион фунтов стерлингов – это была совершенно фантастическая по тем временам сумма.

У Рикардо была репутация безупречно честного коммерсанта, он всегда следовал биржевой этике, никогда не вступал в сделку, если она могла принести вред экономике страны. До появления на Лондонской фондовой бирже Натана Ротшильда Давид Рикардо не имел себе равных в биржевой торговле.

«Богат, как Рикардо», – писал известный в то время французский экономист Жан-Батист Сэй[48].

От практики к теории

В 38 лет Рикардо пресытился практикой и неожиданно для всех вернулся к образованию. Он углубился в изучение математики, физики, химии (устраивает собственную лабораторию), геологии, минералогии (собирает значительную коллекцию минералов), теологии и литературы. Рикардо был настоящим знатоком и поклонником Шекспира, следил за творчеством Байрона и Вальтера Скотта.

В этот период Рикардо обратил пристальное внимание на политическую экономию, которая прежде не вызывала у него никакого интереса. Сохранилась переписка Давида с его хорошим знакомым Хатчесом Троуэром[49], в которой он высказывал свое мнение по поводу трудов Адама Смита (см. очерк 01. Адам Смит).

Объясняя свой интерес к политической экономии, Рикардо позже писал:

«Биржа главным образом обслуживается людьми, целиком поглощенными своими делами, в которых досконально разбираются. Но среди них очень мало людей, которые были бы знакомы с политической экономией, и они поэтому мало интересуются денежным вопросом, поскольку он является проблемой научного исследования. Непосредственными результатами текущих событий они интересуются гораздо больше, чем их отдаленными последствиями»

Тесные связи между биржевой аристократией и членами правительства привели к тому, что Давид Рикардо вошел в политические круги Лондона. В 1809 году после повышения цен на золото в клубе развернулась бурная дискуссия по поводу привилегий Банка Англии и его зависимости от правительства. Рикардо активно участвовал в полемике и называл основной причиной повышения цен на золото неправильную политику банка.

В 1809 году, пойдя навстречу Джеймсу Перри[50], издателю одной из самых влиятельных ежедневных газет Morning Chronicle, Рикардо написал первые статьи о цене золота. Он утверждал, что следует ограничить полномочия банка в отношении денежной эмиссии, избыточность которой послужила причиной повышения цены на золото. Публикации имели серьезный общественный резонанс, на страницах газеты завязалась бурная полемика. Оппозиция умело использовала ее против правительства консерваторов.

Успех статьи вдохновил Рикардо. Используя многочисленные письма, полученные газетой в ходе дискуссии, он написал памфлет «Высокая цена на золото как доказательство обесценения кредитных билетов»[51] и выпустил его отдельной брошюрой, выдержавшей четыре издания. Авторитет Рикардо упрочился, и он стал активным, хотя и негласным участником правительственного Комитета по золотому обеспечению (Bullion Committee), учрежденного в 1810 году.

В это же время Рикардо знакомится с автором работы «Очерк о законе народонаселения»[52], знаменитым экономистом Томасом Мальтусом[53]. Рикардо и Мальтуса связала длительная дружба. Великие экономисты переписывались и часто гостили друг у друга. При встрече и в письмах они вели яростную полемику. Мальтус отстаивал интересы английских лендлордов, крупных землевладельцев, добившихся в 1814 году введения «хлебных законов», по которым дешевый импортный хлеб облагался значительными пошлинами, чтобы он не мог конкурировать с дорогим местным. Эти пошлины ложились тяжким бременем на английский рабочий класс. Рикардо, в свою очередь, защищал интересы английских промышленных капиталистов, так как последним в создавшихся условиях приходилось повышать заработную плату наемным работникам.

В 1815 году увидел свет второй памфлет Рикардо «Эссе о влиянии низкой цены на зерно на прибыль с капитала»[54], в котором автор доказывал, что интересы лендлордов противоположны интересам общества. В этом же сочинении он изложил некоторые положения своей теории ренты и теории развития капиталистического общества. Работая над эссе, Рикардо сам уже был крупным землевладельцем: к тому времени он приобрел особняк в Лондоне и огромное поместье Гэткум-парк в графстве Глостершир.

На 1815 год, когда закончились Наполеоновские войны, пришлось обострение протестных настроений в английском обществе. Затяжной период войн и Континентальной блокады[55] привел к резкому ухудшению экономического положения низших слоев британского общества. Обострилось стачечное движение, зазвучали требования о национализации земель, из печати вышли работы социалиста-утописта Роберта Оуэна[56].

Давид Рикардо примкнул к партии умеренных либералов, так называемых философских радикалов, предводителями которых были Иеремия Бентам[57] и Джон Милль[58]. Милль даже называл себя учеником Рикардо – к недовольству Бентама, который по многим вопросам являлся оппонентом Рикардо.

В 1816 году по настоянию Милля Рикардо опубликовал книгу «Предложения в пользу экономичного и устойчивого денежного обращения»[59], а в начале 1817 года – свой главный труд, «О принципах политической экономии и налогообложения»[60]. В этой работе он развивает положения теории Адама Смита, показывая, что стоимость товаров, единственным источником которой является труд рабочего, лежит в основе доходов различных классов общества. Именно эта книга создает ему репутацию первого экономиста Англии.

Известный английский писатель Томас де Квинси[61] вспоминал: «Реформатор в области политической экономии, которого я ждал, наконец появился… Возможно ли, чтобы англичанин, не скрывающийся от света в каком-нибудь академическом святилище, а поглощенный коммерческой и политической деятельностью, совершил то, чего не могли сделать все европейские университеты… Рикардо, исходя из собственного опыта и наблюдений, вывел законы, которые впервые прояснили накопленные знания, и превратил, таким образом, собрание мыслей в науку правильных соотношений, опирающихся на вечный базис».

Экономическая доктрина

Экономическая теория Рикардо – это первая научная система политической экономии периода промышленного капитализма, продолжение и развитие положений Адама Смита (см. очерк 01. Адам Смит).

Согласно ключевому положению Смита, предпосылка роста благосостояния – разделение труда, которое увеличивает мастерство каждого работника и обеспечивает экономию времени при переходе от одной операции к другой, способствует применению более совершенных машин и механизмов, более эффективных методов работы, облегчающих труд. В числе других факторов умножения богатства Рикардо вслед за Смитом выделяет рост населения, увеличение доли населения, участвующего в производстве, переход от мануфактур к фабрикам, свободу конкуренции, отмену таможенных барьеров.

Категорию «капитал» Рикардо рассматривал как часть богатства страны, которая употребляется в производстве и состоит из пищи, одежды, инструментов, сырья, машин, необходимых для того, чтобы привести в движение труд.

Согласно концепции Рикардо, рента всегда платится собственнику за пользование землей и носит дифференцированный характер: ее получают владельцы лучших участков и более плодородных земель. Но источником ренты служит не плодородие земли, а труд работников, затрачиваемый на производство сельскохозяйственных продуктов. Избыток продукции, получаемый на лучших землях, трансформируется в ренту, уплачиваемую собственнику земли.

Заработная плата по Рикардо – это цена труда. Труд имеет рыночную и естественную цены, которые не всегда совпадают. Естественная цена труда регулируется величиной прожиточного минимума рабочих и не может подняться над этим уровнем.

При естественном развитии общества зарплата имеет тенденцию к снижению, так как приток рабочих будет постоянно возрастать в одной и той же степени, тогда как спрос на них будет увеличиваться медленнее.

Рикардо выделял три основных класса в зависимости от способа получения ими дохода: владельцы земли (рента); собственники денег и капитала, необходимого для обработки этой земли (прибыль); рабочие, обрабатывающие эту землю (заработная плата).

В оценке значения Рикардо как экономиста-теоретика мнения ученых того времени чрезвычайно расходятся. Одни считали, что его труды – вершина политической экономии и что они нуждаются в минимальных корректировках, другие, напротив, полагали, что выведенные им законы не соответствуют действительности и потому лишены научного значения.

В упрек Рикардо, в частности, ставили то, что он был последовательным представителем интересов денежного капитала и крупной буржуазии, поэтому отстаивал положения экономической и социальной политики, которые были выгодны для этого класса.

В мире экономики именем Рикардо назван феномен перенасыщения научных работ математикой – так называемый рикардианский порок. Он присущ многим экономистам, в том числе Джону Кейнсу, труды которого сложны для восприятия неподготовленной аудиторией.

Парламентская стезя

В 1819 году Рикардо приобрел место в Палате общин британского парламента у некоего небогатого лорда из Ирландии. Рикардо никогда не видел своих избирателей, но это не помешало ему вести активную политическую деятельность.

«Хотя Рикардо пробыл в парламенте всего четыре года, – писал известный английский историк Арнольд Тойнби[62], – он, несмотря на это, произвел полную революцию во взглядах на экономические проблемы».

На протяжении всей своей политической деятельности Рикардо отстаивал положения экономического либерализма, не допускающего государственного вмешательства в экономику, и выступал за свободу предпринимательства и торговли. Он писал:

«…правительство свободно лишь постольку, поскольку народ может свергнуть его. И какие гарантии свободы имелись бы, если бы дозволены были только приходские собрания… Страх перед восстанием, страх перед народом, соединяющимся для общего действия, представляет наиболее мощную сдерживающую силу для всяких правительств»

На первых порах Рикардо испытывал определенные трудности в Палате общин. Особенно много хлопот ему доставляла необходимость публичных выступлений: «Я боюсь, что принесу мало пользы. Два раза я пытался говорить, но сильно волновался при этом. И я боюсь, что никогда не справлюсь со страхом, который овладевает мной, когда я слышу звуки собственного голоса».

Тем не менее очень скоро Рикардо смог вполне овладеть ораторским искусством. Например, 24 мая 1819 года, при обсуждении возобновления платежей Английским банком, Рикардо произнес большую речь, которую завершал при всеобщих аплодисментах. За четырехлетнюю карьеру в парламенте Рикардо произнес 126 речей и 237 раз принял участие в голосовании.

Он выступал против «хлебных законов»[63] (Corn Laws), за свободу торговли, уменьшение государственного долга, улучшение системы банковской системы и денежного обращения, придерживаясь взглядов, типичных для буржуазного демократа.

Карл Маркс (см. очерк 06. Карл Маркс) в «Нищете философии»[64] резюмировал: «…Адам Смит и Рикардо являются представителями того периода развития буржуазии, когда она, находясь еще в борьбе с остатками феодального общества, стремилась лишь очистить экономические отношения от этих феодальных пятен, развить производительные силы, придать новый размах промышленности и торговле… В их глазах нищета является лишь болезнью, сопровождающею всякое рождение как в природе, так и в промышленности».

Переутомление от слишком интенсивной общественной деятельности давало о себе знать. Чтобы отвлечься от дел и немного отдохнуть, Рикардо совершил путешествие на континент, посетил Франкфурт, Швейцарию и северную Италию, Лион и Париж. Но вернувшись, он продолжал работать в различных комитетах. Только за пять месяцев 1822 года он выступил около 40 раз.

Современники описывают Давида Рикардо как приятного и дружелюбного человека с внимательным взглядом и располагающими манерами. Он был совершенно неспособен ссориться с друзьями, хотя иногда серьезно расходился с ними в вопросах науки и политики. Кроме того, Рикардо был прекрасным семьянином. Младшие братья и сестры, его дети и даже родственники жены отзывались о нем как о мудром и справедливом человеке.

Умер Рикардо в Гэткум-парке в сентябре 1823 года в разгар политической и научной карьеры от застарелой ушной инфекции, приведшей к воспалению мозга.

В некрологе о нем написали: «Искусство обогащения не пользуется у нас большим уважением. А между тем Рикардо ни в одной области не проявил своих дарований в такой высокой степени, как именно в денежных делах…»

Известные высказывания Давида Рикардо

• Вода и воздух чрезвычайно полезны, они прямо необходимы для существования, однако при обычных условиях за них нельзя ничего получить в обмен. Напротив, золото, хотя полезность его в сравнении с воздухом или водой очень мала, обменивается на большое количество других благ.

• Соразмерно уменьшению капитала страны необходимо уменьшится и ее производство; поэтому если такие (непроизводительные) расходы народа и правительства продолжаются и если годовое воспроизводство постоянно уменьшается, то ресурсы народа и государства будут падать с возрастающей быстротой, и результатом будут нищета и разорение.

• Полезность не является мерой меновой стоимости, хотя она абсолютно существенна для этой последней. Если предмет ни на что не годен, другими словами, если он ничем не служит нашим нуждам, он будет лишен меновой стоимости, как бы редок он ни был и каково бы ни было количество труда, необходимое для его получения.

• Расширяя избирательное право, вы открываете двери анархии, ибо главная масса народа заинтересована или полагает, что заинтересована в равном распределении имуществ, и выбирала бы только таких демагогов, которые поддерживают в народных массах надежду, что такой раздел действительно совершится.

• Для чего мы ввели в употребление паровые машины? Можно было бы доказать, что наши мануфактуры процветали и без них. Почему бы не удовлетвориться тем, что было достаточно хорошо? Но нет ничего, что было бы достаточно хорошо, если мы можем достигнуть лучшего. Это ложное мнение, которое могут защищать только невежды…

Основные даты жизни и деятельности

1772 г. Родился в Лондоне

1814 г. Стал крупным землевладельцем, приобретя поместье Гэткум-парк в Глостершире

1817 г. Опубликовал свой главный труд «О принципах политической экономии и налогообложения», ставший «экономической библией утилитаризма»

1818 г. Отошел от биржевой деятельности и вступил на политическое поприще

1821 г. Основал клуб экономистов, оказывавший большое влияние на направление экономической политики

1823 г. Умер в Гэткум-парке

05. Джордж Пибоди

(1795–1869)

Бизнесмен и банкир. Способствовал привлечению в Америку европейского капитала

САМОРОДОК-МЕЦЕНАТ

Джорджа Пибоди можно по праву назвать первопроходцем в привлечении иностранного капитала и установлении прочных деловых отношений между Великобританией и Соединенными Штатами. Благодаря ему две державы узнали, что дружба выгоднее неприязни. На собственном опыте испытав, что значит отсутствие образования, Пибоди всемерно способствовал развитию науки и искусств, стремясь сделать их всеобщим достоянием.

Годы лишений

Джордж Пибоди (George Peabody) родился 18 декабря 1795 года в американском городе Денвер в пуританской семье, не отличавшейся большим достатком. Родители назвали сына в честь Джорджа Вашингтона, первого президента США. Он был третьим ребенком в семье, имел еще семь братьев и сестер.

Основной доход в семью приносил магазин старшего брата, но большая часть денег уходила на выплату кредита за родительский дом. Из-за финансовых трудностей Джордж смог закончить только четыре класса, уже в возрасте 11 лет начал работать в магазине брата.

Пройдет время, и преуспевающий бизнесмен Джордж Пибоди скажет, что только недостаток образования вынуждал его заниматься торговлей, хотя на самом деле он был способен на большее. Он считал, что образование имеет огромное значение, и это убеждение стало фундаментом его мировоззрения.

В 1811 году умер отец Джорджа, а через месяц сгорел магазин, кормивший всю семью. Мать с сестрами переехали к родственникам, а Джордж – к дяде в Джорджтаун, где стал работать в одном из его магазинов.

Новые горизонты

В 1812 году Пибоди отправился добровольцем на Англо-американскую войну (1812–1815), так называемую Вторую войну за независимость. Прослужив чуть больше года, Пибоди понял, что не рожден быть военным. Свою роль сыграло и его знакомство с бизнесменом Элайшей Риггсом. Риггс занимался торговлей, ему понравился предприимчивый молодой человек, и он предложил Пибоди стать младшим партнером.

Приняв предложение, в 1814 году Пибоди переехал в Балтимор, крупный центр торговли на восточном побережье США. Риггс и Пибоди основали компанию Riggs, Peabody & Co и занялись продажей товаров из Европы. Дела шли в гору, и в 1822 году партнеры переехали в Нью-Йорк, а также открыли филиал компании в Филадельфии.

В 1829 году Риггс ушел на покой. Пибоди стал старшим партнером фирмы. Компанию переименовали в Peabody, Riggs & Co. К этому времени Пибоди уже полностью обеспечивал семью, выкупил родительский дом и оплатил образование младших сестер и братьев.

Бизнес и бескорыстие

В 1827 году Пибоди впервые приехал в Соединенное Королевство, чтобы закупить товар. В последующие несколько лет Пибоди совершил еще четыре путешествия в Великобританию и основал филиал компании в Ливерпуле. В этом ему оказали помощь Уильям и Джеймс Брауны, сыновья успешного бизнесмена из Балтимора Александра Брауна, создателя первого инвестиционного банка в Соединенных Штатах Alex Brown & Sons. Именно знакомство с Браунами побудило Пибоди задуматься об инвестициях в ценные бумаги, а работа на фондовой бирже показала: финансовые операции более выгодны, чем торговые.

В 1836 году Пибоди занялся торговлей облигациями крупных железных дорог, выпущенными федеральным правительством и властями штатов. В составе группы агентов он отправился в Англию продавать облигации лондонским инвесторам, но разразившийся в 1837 году в США финансовый кризис чуть не привел к провалу: штаты Пенсильвания и Мэриленд отказались платить проценты по облигациям, в то время как Пибоди и без того с трудом находил на них покупателей. Бизнесмен решился на непростое решение. Он убедил руководство штатов восстановить выплату процентов, взамен пообещав продать все оставшиеся у него облигации стоимостью 8 миллионов долларов. После возобновления выплат Пибоди продал все облигации. Также он выкупил за бесценок облигации американских инвесторов, которые в то время усиленно от них избавлялись. За сделку Пибоди полагались комиссионные в размере 100 тысяч долларов, но он от них отказался в пользу штатов. Этот бескорыстный поступок помог ему получить нечто более важное, чем деньги, – авторитет на рынке и благодарность от правительства США за финансирование части долга.

В 1837 году Пибоди переехал в Лондон, где прожил остаток жизни, лишь изредка возвращаясь на родину. В Соединенном Королевстве Пибоди основал банк George Peabody & Company с целью продажи ценных бумаг американских железных дорог. С этого момента Пибоди активно занялся торговлей облигациями, отдавая предпочтение главным образом высококачественным бумагам и уделяя повышенное внимание рынку прямых инвестиций. Кризис, разразившийся в 1830-е годы в США, заставил многих инвесторов отказаться от дальнейшей деятельности. Однако Пибоди проявил оптимизм и выдержку, тем более что он предвидел эту ситуацию еще в 1836 году, когда писал: «…масштабы спекуляции, характерной для последних двух или трех лет, должны привести к ужасающим результатам… Я советовал своим партнерам затаиться и быть готовым к чрезвычайной ситуации».

Именно в это время определилась цель, которую Пибоди преследовал многие последующие годы, – развитие экономических отношений между США и Великобританией.

Расцвет

В 1838 году Пибоди учредил банк Peabody & Co. В основном бизнесмен занимался продажей ценных бумаг правительства США, штатов и частных компаний. Дело продвигалось благодаря отличной репутации Пибоди по обе стороны океана. Его имя служило гарантией для лондонских инвесторов, которые опасались приобретать акции страны, находившейся в глубоком кризисе.

К 1844 году Пибоди стал крупным финансистом и международным банкиром, авторитетным специалистом в области краткосрочной торговли акциями, продолжал продавать правительственные облигации (благодаря чему во многом помог профинансировать Вторую мексиканскую войну), активно инвестировал в строительство железных дорог в США, выдавал американским фермерам кредиты, занимался обменом валюты для нужд международной торговли.

Джордж Пибоди способствовал развитию Соединенных Штатов, одновременно увеличивая и собственный авторитет в финансовых и дипломатических кругах. Так, например, в 1851 году он профинансировал участие США во Всемирной лондонской выставке промышленных товаров. Знаменательным стал день 4 июля 1851 года[65]. Пибоди дал в этот день банкет в честь англо-американской дружбы. Весь высший свет английского общества почел за честь присутствовать. Усилия Пибоди были вознаграждены: его деятельность высоко оценила королева Великобритании Виктория, и все крупные международные финансовые операции теперь проходили с его непосредственным участием.